财经那些事2025年07月21日 15:17消息,多晶硅期货领涨,新能源金属全线上扬,本周期货市场热点纷呈,投资机遇与风险并存,值得关注!

7月14日至7月18日,国内大宗商品期货市场表现强劲,能源化工板块和集运欧线期货成为领涨主力。其中,多晶硅期货持续领涨全市场,期价屡创新高,近一个月累计涨幅接近50%。工业硅和碳酸锂价格也同步大幅上涨。

从具体板块来看,能源化工板块中,燃油周涨幅0.03%,原油上涨3.52%,碳酸锂大涨8.84%;黑色系板块中,焦炭周下跌0.10%,焦煤上涨1.42%,铁矿石上涨2.75%;基本金属板块方面,沪银周上涨2.58%,沪铅下跌1.49%,沪铜微跌0.03%;农产品板块中,生猪周下跌1.46%,豆粕上涨2.69%,棕榈油上涨3.25%;航运板块中,集运欧线周涨幅高达16.71%。

碳酸锂本周表现尤为抢眼,主力合约周线震荡偏强,周涨幅达8.84%,振幅10.39%,报价69960元/吨。分析普遍认为,宏观政策强调“反内卷”、供应端扰动频繁、仓单持续下降等因素支撑了价格反弹,录得今年最大单周涨幅。

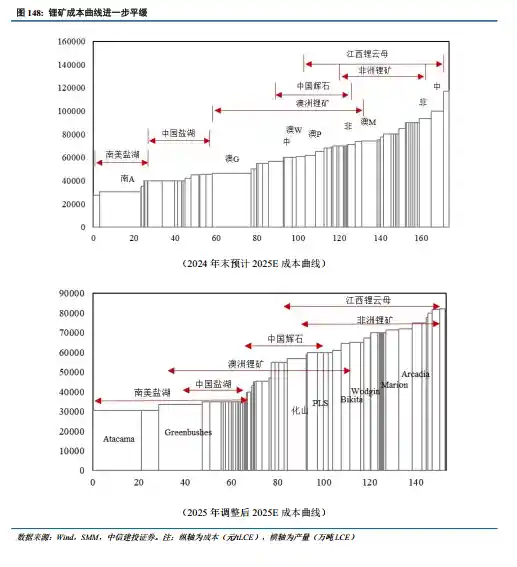

供应方面,江西锂云母核储、青海盐湖企业停产、力拓澳洲Cattlin锂矿停产,以及加拿大NAL采矿活动暂停等事件加剧市场波动。目前辉石及云母产碳酸锂增加,盐湖锂处于季节性高产期,多数锂盐企业恢复生产,预计7月碳酸锂产量仍将维持高位。5月、6月智利出口中国碳酸锂分别为0.97万吨和1.02万吨,海外供给压力较小。

需求端来看,尽管碳酸锂整体预期有所修复,但下游仍以刚需采购为主,对高价锂接受度不高,现货市场成交清淡。储能电池需求未见明显下滑,光伏抢装后配套的储能需求仍具支撑力;海外户储政策带动增量释放,储能需求保持强劲。动力电池方面,新能源汽车产销、锂电产量在高基数影响下同比增速放缓。

混沌天成研究院指出,新能源汽车行业因账期、库存、无序竞争等问题集中爆发,成为“反内卷”政策重点调控对象。预计后续将出台政策限制低价竞争,车企亦可能主动降库存,影响排产节奏。

7月16日,国务院常务会议召开,研究新能源汽车产业高质量发展问题,强调要规范行业竞争秩序,推动产业健康发展。这一政策动向对碳酸锂市场形成潜在利好。

五矿期货认为,碳酸锂弱现实尚未扭转,供给利润修复,国内排产高位,库存持续攀升。考虑到商品市场整体氛围偏暖,海外矿企财报期临近,短期建议谨慎观望,关注政策及市场情绪变化。

海证期货指出,7月碳酸锂产量预计仍高位运行,需求端总体有韧性但节奏放缓,供应过剩格局难以扭转,高位库存消化缓慢。然而仓单量持续下降及7月底注销规则,使得8月及之后合约仍存挤仓风险,价格可能抬升至促使更多企业愿意注册仓单的水平。

瑞达期货表示,碳酸锂基本面处于预期修复但实际偏弱状态,产业库存积累,仍需更多有效需求拉动去库。

国际原油市场方面,由于地缘溢价回吐,布伦特原油本周下跌1.53%,报68.37美元/桶;美原油下跌1.96%,报66.03美元/桶。OPEC+成员国同意8月增产55万桶/日,OPEC开始全面顶配增产;美国页岩油产量回暖但未创新高,当前油价并不支持大幅增产。

五矿期货指出,美国依靠压榨单井采收效率维持高产,整体供给端短期发运偏紧,旺季下现实偏强,但后续产量兑现存在弱预期。

三大能源机构7月报告中对原油需求端预测未有显著调整。IEA认为供需紧张为短期季节性因素;EIA关注库存增长带来的下行压力;OPEC则维持乐观判断。

中航期货分析认为,原油市场多空交织,当前季节性旺季消费及宏观情绪好转支撑短期上行,但OPEC+增产压制反弹空间,预计油价维持“强现实、弱预期”格局,震荡偏强。

东吴期货指出,北半球消费旺季仍在支撑市场,叠加短期供应扰动,油价震荡偏强。但旺季高峰已过,需关注美国汽油需求变化,后续供应压力将逐步增加,上方空间有限。

7月14日,央行发布6月金融数据。数据显示,6月新增社融4.2万亿元,同比多增9008亿元;社融存量同比增长8.9%,前值8.7%。新增人民币贷款2.2万亿元,同比多增1100亿元。M1同比增长4.6%,前值2.3%;M2同比增长8.3%,前值7.9%。

存款端方面,M1、M2增速明显加快,M1在低基数效应下由2.3%升至4.6%,经济活跃度提升。分析认为,财政资金落实、设备更新及消费品以旧换新政策见效,叠加5月央行降息,居民和企业提款意愿增强。6月M1增长5万亿元,为近五年同期最高。

融资端方面,政府债发行节奏加快,6月社融口径政府债净融资13548亿元,同比多增5072亿元。今年上半年政府债发行76600亿元,占全年计划的65%,明显快于近年平均水平。

梁中华宏观研究指出,企业短贷多增可能与地方政府化债背景下部分企业借短贷偿还账款有关,同时专项债用于实物工作量比例提升也带动了企业短期融资。

蒋飞宏观研究认为,6月社融主要依赖政府融资支撑,企业短贷改善,居民信贷温和,经济预期仍偏谨慎,居民消费和地产链复苏尚不稳固。若下半年未增发特别国债,社融增速或承压。

广发证券宏观分析师认为,6月信贷社融总量扩张、结构优化,M1增速初现弹性,对风险资产构成利好。后续需关注房地产止跌企稳及政策性金融工具撬动投资的政策力度,这是三季度宏观关键。

能源化工板块中,橡胶市场继续冲击万五关口,宏观氛围偏暖支撑胶价偏强走势。泰国南部降雨减少,北部雨量偏低,割胶影响减弱。我国云南、海南降雨持续,开割受阻,但今年供给总体充裕。轮胎企业开机率提升,但库存高企限制补库热情。青岛保税区出入库率上升,库存持续累积。整体来看,供给充裕、需求疲软、库存未现拐点,市场信心不足,但阶段性低点已现。

黑色系板块中,螺纹钢供应端焦钢博弈加剧,焦炭第四轮提降落地,钢厂盈利改善,减产意愿不强,长流程铁水日均产量小幅回落至240万吨。终端需求在淡旺季切换背景下大幅下降,弱于往年同期,厂库累积。黑链交易逻辑转向产业利多叠加估值修复,终端需求成色为辅。预计短期螺纹处于低估值下的小幅修复行情,前期低位空单可离场,高位空单逐步减仓;中期关注生铁供应下降后的趋势性反弹。

基本金属板块中,沪铅供给端整体偏紧,原生铅开工率强于再生铅,副产品收益稳定;再生铅因废电瓶供应紧张,冶炼厂信心不足。需求端临近旺季,备库意愿增强,但价格上涨抑制现货成交。短期再生铅成本支撑不足,原生铅更具性价比。铅价短期或震荡为主,关注宏观及下游采购情绪变化。

农产品板块中,生猪现货价格延续回落,全国均价跌至14.36元/斤,期价震荡反弹。一季度末生猪存栏同比增加2%,屠宰量持平,预计二季度出栏量为近年最低,但仔猪数量回升预示未来供应增加。二季度生猪现货或坚挺,三季度或进入亏损阶段,期价呈近强远弱格局。目前已进入7月中,观点转为中性。

留言评论

(已有 0 条评论)暂无评论,成为第一个评论者吧!