财经那些事2025年11月04日 16:27消息,公募基金规模暗战升级,易方达首破2.5万亿,万亿俱乐部扩容。

继8月底突破36万亿元之后,公募基金总规模再次刷新历史记录。

中国证券投资基金业协会最新公布的数据显示,截至2025年9月底,我国境内共有165家公募基金管理机构,其中包括150家基金管理公司以及15家取得公募资格的资产管理机构。这些机构管理的公募基金资产净值总计达到36.74万亿元,较今年第二季度末增长了约7%。

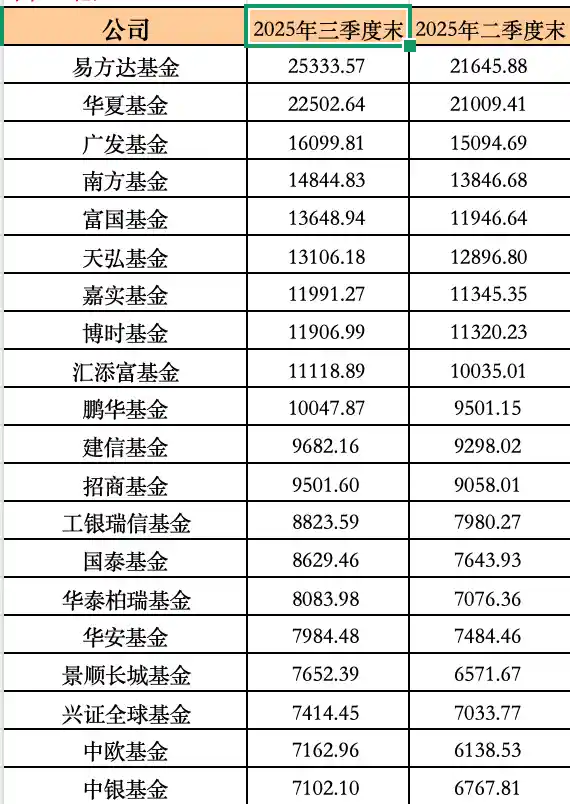

大型基金公司持续呈现“强者恒强”的格局。根据天相投顾基金评价中心的统计,截至9月底,易方达和华夏的管理规模分别超过2.5万亿元和2.2万亿元,继续位居行业第一和第二;广发、南方、富国、天弘、嘉实、博时、汇添富、鹏华的管理规模也均突破1万亿元,排名依次位于行业第七至第十位。

值得一提的是,今年第三季度,能够把握市场行情趋势的工具类产品受到各类投资者的青睐:多只行业主题ETF和跨境ETF获得超过百亿份的净申购。然而,与此同时,随着权益类基金业绩有所回升,投资者中出现明显的获利了结倾向。

公募基金行业的规模变化与股票市场的表现密切相关。今年4月以来,随着A股市场震荡上行,公募基金市场也持续扩大。 从当前的市场动态来看,公募基金的扩容不仅是资金流向的体现,也反映出投资者对权益类资产的信心逐步增强。A股市场的回暖为公募基金提供了良好的发展环境,而基金规模的扩大则进一步推动了市场的活跃度。这种正向循环有助于提升市场整体的流动性与稳定性,也为投资者提供了更多元化的配置选择。

截至今年9月末,公募基金总规模已达到36.74万亿元,较去年同期增长了14.56%。这一数据反映出我国资本市场持续扩容,投资者对公募基金的认可度和配置意愿在不断提升。从长期来看,基金行业的稳健发展不仅有助于优化金融资源配置,也为更多普通投资者提供了分享经济增长成果的渠道。当前市场环境复杂多变,公募基金规模的稳步增长,也体现了行业在合规管理、产品创新和服务能力上的持续进步。

与今年第二季度末相比,整个第三季度公募基金总规模增加了2.35万亿元。

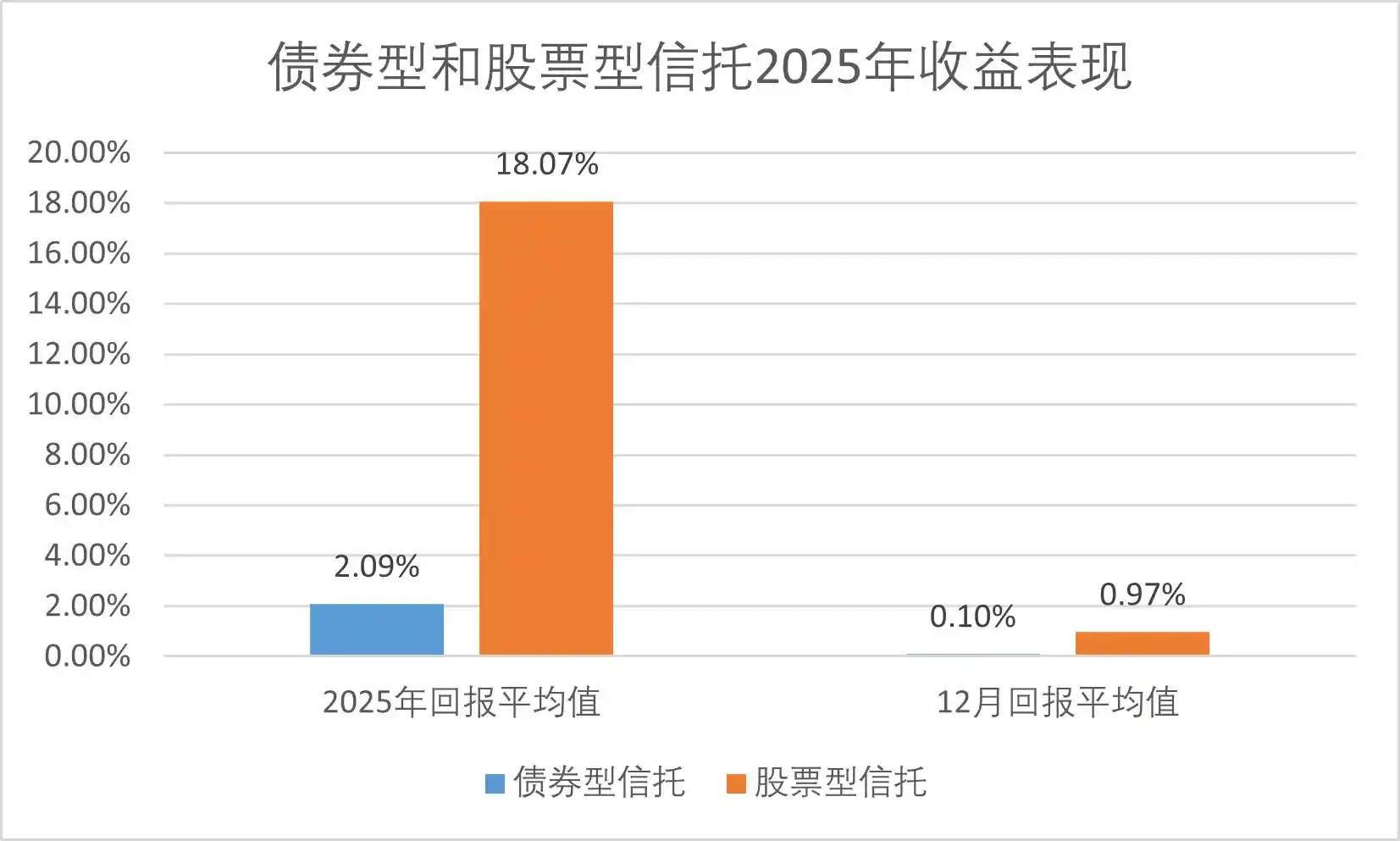

从基金类型来看,今年第三季度,除债券型基金外,其他主要基金类型均实现了规模增长。其中,海外投资基金的规模增长速度最快,紧随其后的是股票型基金。

各类型公募基金规模统计(截至2025年9月末)

具体而言,根据天相投顾基金评价中心的统计(不包含公募化集合产品,下同),截至今年9月底,股票型基金的总规模达到5.94万亿元,相比6月末的4.74万亿元,增长了25.3%;混合型基金的总规模为3.91万亿元,较6月末的3.32万亿元增长了17.89%;货币市场基金的总规模为14.40万亿元,比6月末的13.93万亿元增加了3.32%;海外投资基金的总规模为9045.22亿元,较6月末的6791.6亿元增长了33.18%;FOF基金的总规模为1934.92亿元,相比6月末的1650.62亿元,增长了17.22%。

此外,商品基金、其他基金的总规模分别增长了9.09%、8.49%。

债券基金的总规模则呈现下降态势。截至9月末,债券基金的资产净值合计为10.62万亿元,较6月末的10.77万亿元下滑了1.33%。

值得一提的是,在市场回暖的背景下,公募行业前十大管理人的规模占比持续上升,整体呈现出强者愈强的发展态势。

根据天相投顾基金评价中心的数据显示,截至2025年9月末,前十大管理人的资产净值合计达到15.06万亿元,占全市场总规模的41.31%,较上季度末提升了0.59个百分点。 从数据来看,头部基金管理人持续巩固其市场地位,显示出行业集中度进一步提升的趋势。这可能反映出投资者对大型机构的信任度增强,同时也意味着中小基金管理人面临更大的竞争压力。在当前市场环境下,如何提升专业能力与服务质量,将成为行业发展的关键课题。

管理规模排名前二十的基金管理人数据来自天相投顾基金评价中心(单位:亿元)。这一数据反映了当前市场上主要资产管理机构的规模分布情况,显示出头部机构在行业中的主导地位。从数据中可以看出,头部基金公司凭借强大的资金管理能力和品牌影响力,持续占据市场优势,而中小型机构则面临更大的竞争压力。这一趋势也反映出我国资本市场正在加速整合,专业能力和资源整合能力成为决定竞争力的关键因素。

具体来看,截至2025年9月底,管理规模位列行业前十的基金管理公司分别为:易方达、华夏、广发、南方、富国、天弘、嘉实、博时、汇添富和鹏华,其管理规模均突破1万亿元大关。

其中,易方达、华夏的管理规模均超过2万亿元,分别为2.53万亿元、2.25万亿元;4家管理人的规模位于1.3万亿元—1.7万亿元区间:广发、南方、富国、天弘的管理规模分别为1.61万亿元、1.48万亿元、1.36万亿元、1.31万亿元;嘉实、博时、汇添富基金的规模比较接近,均在1.2万亿元附近,鹏华基金为最新晋级“万亿俱乐部”的基金公司。

相较今年二季度末,三季度末,这十家管理人均实现了规模增长。从当前的市场动态来看,这一增长趋势反映出资产管理行业在第三季度展现出较强的复苏动能,尤其是在政策环境和市场情绪逐步改善的背景下,机构投资者对后市的信心有所增强。这种规模上的提升,不仅体现了管理人自身的运营能力,也反映了客户对于专业资产管理服务的认可度在不断提升。

其中,规模增速最快的是易方达,其管理规模增长了约17%;其次是富国,规模增长了约14%。此外,汇添富的规模增速接近11%。其他7家管理人的规模增速均在10%以下,天弘基金的规模增速相对较慢,为1.62%。

若单看权益类基金规模排名,行业前十榜单又是另一幅“面孔”。

截至2025年9月末,权益类基金(含QDII)规模排名行业前十的管理人依次是:易方达、华夏、华泰柏瑞、广发、嘉实、南方、富国、汇添富、国泰、中欧。

其权益类基金的规模分别为:1.29万亿元、1.15万亿元、6668.75亿元、5681.62亿元、5265.38亿元、5214.51亿元、4939.88亿元、3757.12亿元、2903.89亿元、2594.51亿元。

权益类基金规模排名前二十的基金管理人数据,来自天相投顾基金评价中心(单位:亿元)。

值得一提的是,在公募市场持续扩容的背景下,权益类基金的申购情况依然呈现出明显的分化趋势。 从当前市场表现来看,这种分化不仅体现在不同基金之间的规模差异上,也反映出投资者在风险偏好和资产配置上的多样化选择。部分优质权益基金依旧受到资金青睐,而一些表现不佳或策略不清晰的产品则面临较大的赎回压力。这种现象说明,随着市场逐渐成熟,投资者更加注重基金的长期业绩和管理能力,而非单纯依赖品牌或短期收益。未来,如何提升产品竞争力、增强投资者信心,将成为公募基金行业持续发展的关键。

一方面,能够捕捉市场行情趋势的工具类产品正受到投资者的热烈追捧,成为市场中的“香饽饽”。多只行业主题ETF、跨境ETF在三季度获得上百亿份的净申购,显示出资金对这类产品的高度认可和配置意愿。这反映出当前投资者在复杂多变的市场环境中,更倾向于借助专业工具来把握投资方向,降低操作难度。这种趋势也说明,随着市场成熟度的提升,工具型产品正在发挥越来越重要的作用。

例如,据Wind统计,今年三季度,华宝券商ETF、富国中证港股通互联网ETF、鹏华化工ETF、国泰证券公司ETF、华夏恒生科技ETF、鹏华酒ETF、华泰柏瑞恒生科技ETF、华宝银行ETF的基金份额分别增加了380.8亿份、369.55亿份、230.95亿份、175.14亿份、118.37亿份、117.04亿份、112.69亿份、109.14亿份。 从数据来看,券商类和科技类ETF在三季度受到投资者青睐,尤其是券商ETF和港股通互联网ETF,增幅显著。这反映出市场对金融板块和互联网行业的持续关注。同时,恒生科技相关ETF也表现出较强的吸引力,说明外资对内地科技企业的信心仍在。值得注意的是,酒类ETF的份额增长也显示出消费板块仍有一定热度。整体来看,这些ETF的规模扩张反映了投资者在当前市场环境下的配置偏好,也反映出部分行业在政策支持或市场预期上的积极变化。

总体上看,今年三季度,净申购份额达到100亿份以上的股票型ETF、跨境ETF各有5只。同时,净申购份额位于50亿份—100亿份区间的股票型ETF、跨境ETF各有9只。

并且,在上述三季度净申购份额超过50亿份的14只股票型ETF中,仅包含1只宽基ETF(A500ETF易方达),其他全部为行业主题ETF,覆盖了化工、证券公司、酒、银行、金融科技、电池、消费、机器人、人工智能等行业或主题。

今年三季度,上述14只股票型ETF普遍实现了10%以上的回报率,有两只电池ETF的区间回报率甚至超过70%;仅有银行ETF的净值呈现跌势。

与此同时,部分绩优主动权益基金也获得较多净申购,但“吸金”水平远不及ETF产品。

例如,Wind数据显示,今年三季度,永赢半导体产业智选、中航机遇领航、永赢睿信、信澳业绩驱动、睿远港股通核心价值、永赢科技智选的C份额分别吸引了32.19亿份、31.87亿份、30.31亿份、21.81亿份、21.67亿份、21.62亿份净申购。

上述六只基金在前三季度的收益率均超过50%,其中,中航机遇领航、信澳业绩驱动、永赢科技智选三只基金的收益率实现了翻倍增长。

另一方面,随着权益基金业绩逐渐回暖,市场中投资者普遍表现出较强的获利了结意愿。这种情绪反映出部分投资者在经历前期波动后,更倾向于锁定收益,而非继续持有以期待更高回报。当前市场环境下的投资行为,既体现了对短期收益的重视,也透露出对后续走势的谨慎态度。投资者心态的变化,或将对市场资金流动和资产配置产生一定影响。

尤其对于前期调整时间较长的板块,相关ETF在业绩出现反弹后,不少投资者迅速选择赎回,显示出市场情绪的波动性与投资者对短期收益的敏感度。 从市场表现来看,ETF作为投资工具,在经历长期调整后出现反弹,本应是布局的好时机。然而,部分投资者因担心回调风险或追求短期利润,选择在反弹时离场,这种行为可能错失后续上涨机会。这也反映出当前市场中仍存在一定的投机心态,缺乏对长期价值的持续关注。

例如,三季度,华夏科创50ETF、易方达医药ETF、华宝医疗ETF的份额分别下降了307.89亿份、133.28亿份、115.09亿份。

主动权益基金中也存在类似的情况。

以兴全合润、以睿远成长价值为例,据Wind数据显示,截至三季度末,这两只基金的规模均约为240亿元,属于典型的大规模产品。今年前三季度,兴全合润A、睿远成长价值A的收益率分别为41.1%和63.77%,显著超越各自的业绩基准,也属于大规模基金中表现较为突出的产品。

今年第三季度,选择“解套”的基民数量不少。截至三季度末,兴全合润、睿远成长价值的基金份额较第二季度末分别减少了22.08亿元、23.42亿份。

留言评论

(已有 0 条评论)暂无评论,成为第一个评论者吧!