财经那些事2025年11月20日 14:44消息,中金收购东兴、信达,汇金系整合开启新篇章。

市场关注已久的中金公司合并传闻终于有了明确结果,但此次合并对象并非此前市场普遍猜测的银河证券,而是东兴证券与信达证券。这一消息的公布,显示出行业整合步伐正在加快,也反映出监管层对券商资源整合的持续推动。尽管具体细节尚未完全披露,但此次合并无疑将对行业格局产生深远影响。

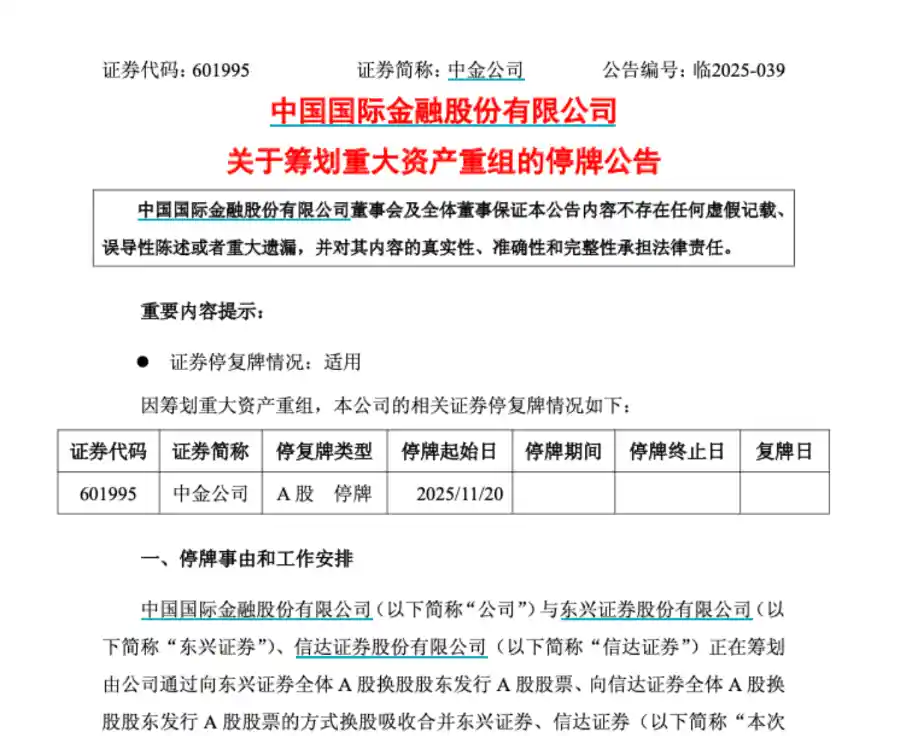

11月19日晚,三家券商同时发布《关于筹划重大资产重组的停牌公告》,披露了中金公司通过换股方式吸收合并后两家公司的重磅方案。自11月20日起,这三家券商将正式进入停牌状态,预计停牌时间不超过25个交易日。

此次“三合一”整合,是2024年新“国九条”出台后又一个大型券商深度合并的典型案例。

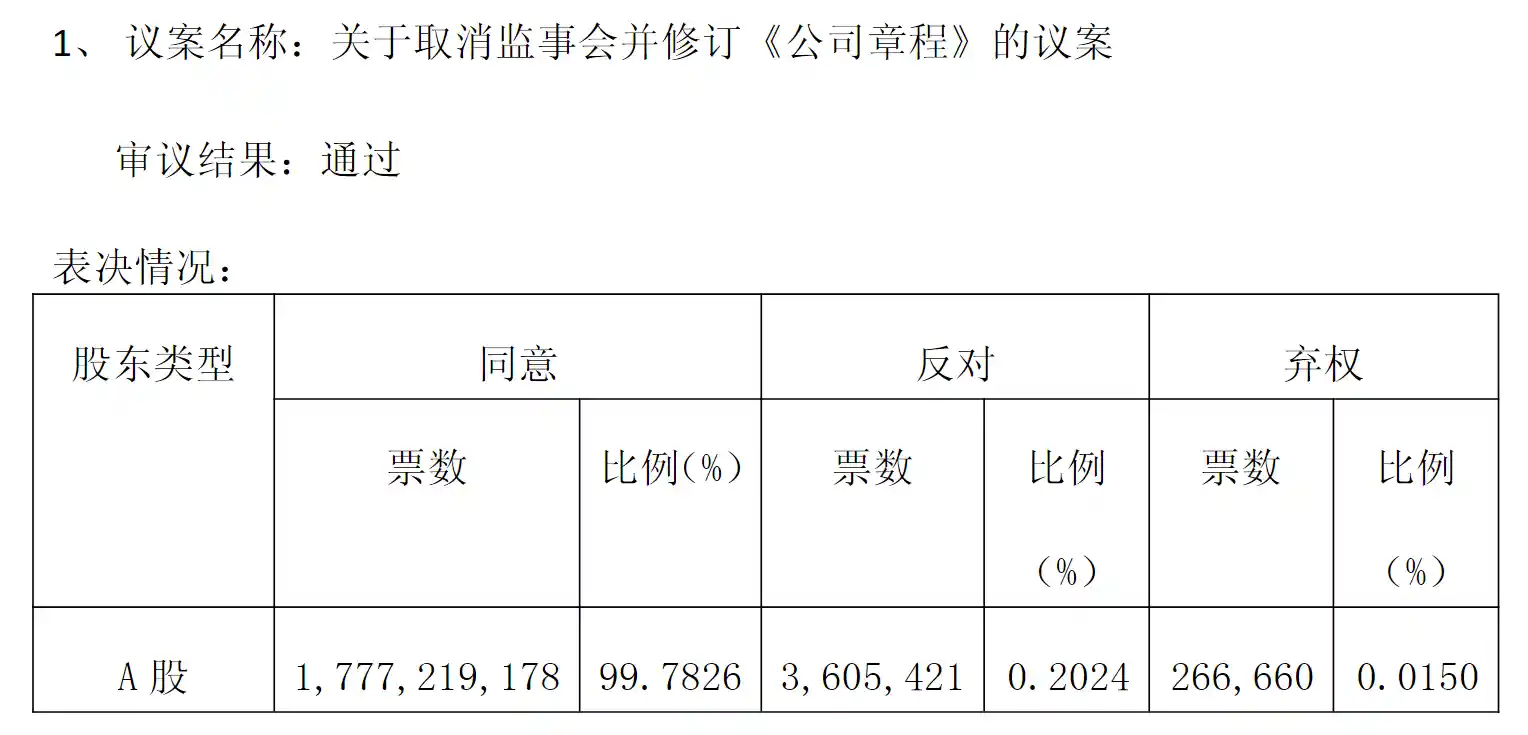

根据中金公司、东兴证券和信达证券发布的公告,此次合并由中金公司主导,中金公司将以发行A股股票的方式,分别向东兴证券和信达证券的全体A股换股股东进行股票置换,从而实现对东兴证券和信达证券的换股吸收合并。

中金公司此次合并的目标并非此前市场广泛猜测的银河证券,而是东兴证券和信达证券,尽管这一结果出乎意料,但实际上是券商行业整合战略中的关键一步。

随着三家资产管理公司相继被纳入中央汇金体系,东兴证券和信达证券也由此成为中央汇金旗下的证券公司。这意味着,中金公司、东兴证券和信达证券 now 拥有了同一实际控制人——中央汇金。

此一步,正为中金公司吸收合并东兴证券、信达证券提供契机。

值得注意的是,银河证券同样属于中央汇金旗下券商。与东兴证券、信达证券相比,银河证券的规模更接近中金公司。

与两家大型券商相互合并相比,大型券商收购中小型券商在整合过程中面临的难度相对较小,更有可能实现显著的协同效应。此前,中信证券便是通过收购多家中小券商等方式,逐步成长为行业龙头。某头部券商资深人士表示。

此番合并的三家券商,业务差异化相对明显。

中金公司在高端投资银行及国际化业务方面展现出明显的优势。

2025年前三季度,某公司实现营业收入207.6亿元,归母净利润达到65.7亿元,同比增长130%。这一亮眼的成绩单反映出公司在经营层面的强劲复苏与持续优化。其投行业务依旧处于行业领先地位,在大型IPO项目以及“硬科技”企业融资方面展现出强大的竞争力。与此同时,中金的国际化战略稳步推进,境外业务收入占比稳定在20%以上,全球主要金融市场的布局为其拓展业务提供了坚实支撑。 从行业发展角度看,这样的业绩表现不仅体现了企业自身的实力,也反映了当前资本市场对优质投行服务的旺盛需求。尤其是在“硬科技”领域,政策支持与市场机遇并存,为具备专业能力的机构提供了广阔的发展空间。而国际化布局的深化,则有助于提升企业的抗风险能力和全球资源配置效率,为长期发展奠定基础。

东兴证券和信达证券在中后端业务以及区域市场方面拥有扎实的积累和深厚的根基。 从行业发展的角度来看,这两家券商在中后端业务上的布局,反映出其在服务实体经济、优化资源配置方面的持续深耕。同时,它们在区域市场的稳固地位,也显示出对地方经济特点的深刻理解和精准把握。这种优势不仅有助于提升自身的竞争力,也为行业整体的发展提供了多样化的参考路径。

东兴证券形成了涵盖财富管理、投资交易等业务的综合金融服务体系。

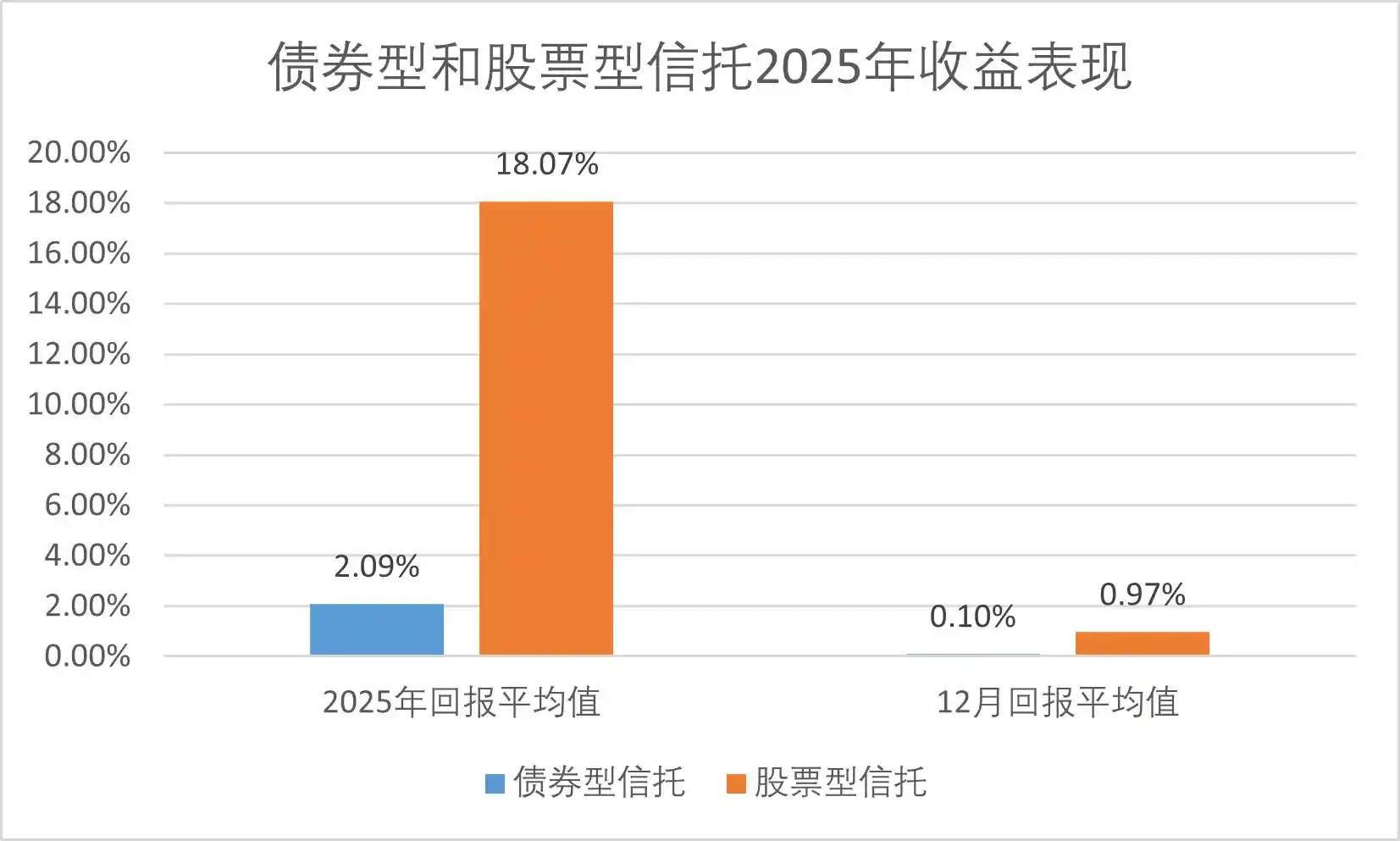

2025年前三季度,其实现归母净利润16.0亿元,同比增长70%。信达证券在特殊资产投行领域独具特色,债券承销实力突出,2025年前三季度实现归母净利润13.5亿元,同比增长53%。

从营业网点分布来看,截至2024年底,东兴证券共设有92家分支机构,专注于福建地区的市场发展;信达证券则拥有104家分支机构,重点拓展辽宁区域的业务布局。

与中金公司合并后,三家券商营业部合计数量将位居行业第三,极大提升零售业务覆盖能力。

此次合并将通过资源整合,为各方全新的发展机遇。

在资本实力方面,截至2025年9月底,中金公司归属于母公司股东的净资产达到1,155亿元,东兴证券为296亿元,信达证券为264亿元。合并后实体归属于母公司股东的净资产将超过1,700亿元,净资本规模实现大幅增长,为业务发展提供了更加强劲的支持。

其中,客户资源整合将成为重要看点。

中金公司的高净值客户和机构客户,可以通过东兴证券和信达证券的分支机构网络,享受到更加高效便捷的服务;而东兴和信达的广大零售客户,则能够借助中金在财富管理和跨境金融方面的专业优势,获得更优质的产品和服务。这种客户资源的立体化整合,有助于提升服务的覆盖面与深度,从而带来明显的交叉销售潜力。 从行业发展趋势来看,金融机构之间的合作正逐步从单一业务向综合服务转型。中金与东兴、信达的合作模式,不仅体现了资源整合的价值,也反映出当前市场对多元化、个性化金融服务的强烈需求。这种协同效应有望在增强客户黏性的同时,推动行业整体服务水平的提升。

特别值得关注的是,依托东兴证券和信达资产在不良资产处置方面的专业优势,合并后的中金公司有望进一步拓展债务重组、风险化解等新型投行业务,从而开辟具有自身特色的市场空间。 我认为,此次合作不仅有助于中金公司在传统投行领域之外寻找新的增长点,也反映出当前金融市场对专业化、精细化服务的迫切需求。随着经济结构不断调整,不良资产处置能力已成为衡量金融机构综合竞争力的重要指标之一。中金公司若能有效整合双方资源,或将在中国资本市场中占据更为有利的位置。

从券商行业的整体格局来看,此次合并将重新塑造证券行业的竞争格局。

合并后的实体不仅在投行等传统优势领域保持领先,同时通过强化零售经纪业务和拓展区域布局,已具备在全业务链上竞争的实力。其营业部数量位居行业第三,标志着渠道覆盖和服务能力实现了显著提升。这一格局的形成,不仅增强了企业的市场竞争力,也为行业格局的演变注入了新的动能。

此外,中金、东兴、信达合并将释放“规模效应与业务协同”的双重潜力,有助于推动营收结构的持续优化以及盈利能力的稳步提升。 此次合并不仅是机构间资源的整合,更是行业格局调整的重要一步。通过强化内部协作与资源共享,有望在竞争日益激烈的市场环境中形成更强的综合竞争力。同时,这种整合也为投资者带来了更多信心,预示着未来在服务实体经济和推动金融创新方面可能有更积极的表现。

一个资本实力更雄厚、业务结构更均衡、服务能力更全面的证券行业新领军者正在崛起,为整个行业的发展注入了新的活力和想象空间。 在我看来,这一趋势不仅体现了行业整合的加速,也反映出头部券商在战略布局上的持续优化。随着市场对综合金融服务需求的不断提升,具备多元化业务能力和强大资源整合优势的机构,将在未来竞争中占据更有利的位置。这种变化既是对行业现状的回应,也为未来发展提供了更多可能性。

留言评论

(已有 0 条评论)暂无评论,成为第一个评论者吧!